袴田会計総合事務所の相続対策

相続を「争族」にしないために、生前にしっかりした対策が必要です。

相続が起きることによって、大事な家族の絆がばらばらになってしまったらお金以上に取り返しのつかないことになります。

「相続申告」「遺産分割」「生前対策」をスムーズに行うためには、所得・法人申告とは全く異なる知識と経験が要求されます。

税理士であれば税金のことならどんな種類の税金でもくまなく知っていると思われるかもしれませんが、そんなことはありません。

相続税について専門知識を有する税理士は現状では数少ないのです。

では、「相続に強い税理士」はどのように見分けたらよいのでしょうか?

1. 「相続に強い税理士」の見分け方

・相続税申告の経験が豊富か?

相続税法、国税庁の取扱い通達の変化について行くには、相続税申告書の作成経験が重要です。

経験豊富な税理士は、複雑な土地評価の規定や小規模宅地の適用も熟知しており、経験の少ない税理士と比べた場合、税金額の大きくなる相続税においては、納税額が数百万円、数千万円と変わることも考えられます。

袴田会計総合事務所の場合

相続税申告業務は、税理士にも得意不得意があり、経験が少ない税理士だとお客様に不安を与えてしまいます。

袴田会計総合事務所は45年を超える数多くの実績、設立以来100件以上の相続税案件を取り扱ってきた経験とノウハウを基本に、お客様の相続税申告のお手伝いをさせていただきます。

・不動産に強いか?

相続財産の60%は不動産が占めるといわれています。

お客様の大切な相続財産をお守りするためには、不動産に強い税理士ということが重要な条件になります。

袴田会計総合事務所の場合

土地の相続税評価については、様々な特例や評価減のポイントがあり、結果的に納税額が大きく異なることが数多くあります。

袴田会計総合事務所は豊富な実績・実例に基づき、現地調査(現地写真撮影)・役所調査を実施し、土地の評価をできるだけ下げることに努めております。

場合によっては不動産鑑定士による時価評価を採用することもあります。

・税務署対応に強いか?

相続税の申告後、税務署の調査が入ることがあります。相続税は調査率の高い税目であり、約30%といわれています。お客様をお守りするためには、高度な税務調査対応力が必要とされます。

袴田会計総合事務所の場合

袴田会計総合事務所は、申告後の税務調査の立会をいたします。相続税取扱件数100件以上は、税務署との交渉の実績でもあります。

税理士は税務署に逆らえないとお考えの方もいますが、事実関係を伺った上で、できる限りお客様側を擁護する立会を致します。

※予想される質問と押さえておきたい回答のポイントをご説明した上で、事前に調査を想定したリハーサルを行いますので、初めての税務調査でも安心して臨んで頂けます。

・歴史があるか?

歴史は、信頼の証しです。事業の継続がなければ、お客様のアフターサービスの継続もできません。

袴田会計総合事務所の場合

袴田会計総合事務所は45年を超える数多くの実績、設立以来100件以上の相続税案件を取り扱ってきた経験とノウハウを基本に、お客様の相続税申告のお手伝いをさせていただきます。

・コミュニケーション能力があるか?

財産内容をこと細かく見てもらう必要のある相続税では、税理士との円滑なコミュニケーションが必須となります。

良い税理士の条件とは、まず第一によく話を聞いてくれることです。さらに顧客に提案できるだけの知識と経験があり、それを相手が理解しやすいようにわかりやすく説明できることです。

袴田会計総合事務所の場合

袴田会計総合事務所は、 現在の状態をお伺いし、問題点と目指すべき最善の状態をきちんと把握し、お客様からのご相談に親身になって対応いたします。

相続についてお悩みのお客様、ご心配ごとをお持ちのお客様、是非ご相談下さい。

2. 「相続に強い税理士」に申告を依頼するメリット

・相続税の節税

「相続に強い税理士」に申告を依頼する大きなメリットの一つは、相続税の節税です。

経験豊富な税理士は、複雑な土地評価の規定や小規模宅地の適用も熟知しており、経験の少ない税理士と比べた場合、税金額の大きくなる相続税においては、納税額が数百万円、数千万円と変わることも考えられます。

※税理士の申告ミスで相続税を余分に納めてしまった場合、税務署はそのことをいちいち教えてくれません。

・税務調査の確率を低減

相続税は調査率の高い税目であり、約30%といわれています。税務署は、税務調査を行うことにより追加で税金をとれることを見込んで、調査先を選定していると考えられます。

つまり適正な申告書を作成すれば、税務調査の確率を低減できるのです。

・手続きがスムーズ

「相続に強い経験豊富な税理士」は、申告を効率的にこなすノウハウを持っています。

手続きを効率的にスムーズに行うことにより、高品質なサービスを早く低価格で提供することができます。

3. 納税額と税理士報酬

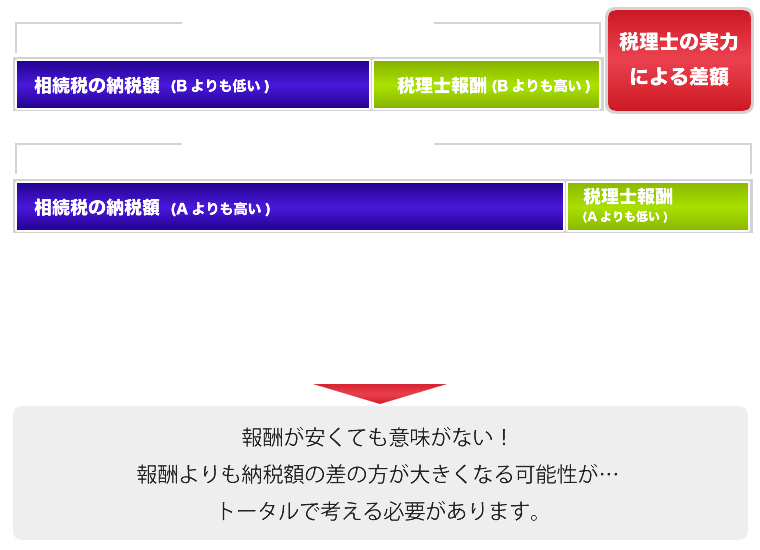

税理士報酬が低くても、相続税を多額に納め過ぎたのでは意味がありません。

税理士報酬が10万円安いからという理由でお願いしたら、納税額が100万円以上多かったという話もあります。

料金はおおむね相続財産の0.5%から1%です。それ以下の料金提示がある場合は、むしろ要注意です。

経験豊富な税理士は、複雑な土地評価の規定や小規模宅地の適用も熟知しており、経験の少ない税理士と比べた場合、税金額の大きくなる相続税においては、納税額が数百万円、数千万円と変わることも考えられます。

費用は「相続税納税額」+「税理士報酬」のトータルで比較する必要があります。

土地評価

土地の相続税評価については、様々な特例や評価減のポイントがあり、結果的に納税額が大きく異なることが数多くあります。

豊富な実績・実例に基づき、現地調査(現地写真撮影)・役所調査を実施し、土地の評価をできるだけ下げることに努めております。

税務調査対策

申告後の税務調査の立会をいたします。

また、申告前の段階で調査に向けた事前確認をさせていただいております。

預金については、過去7年分の預金通帳を拝見させていただき、被相続人様の入出金状況をチェックします。

調査の結果、相続財産として計上すべきものは適切に計上しますので、税務調査時に指摘を受けないようにしております。

遺言状作成

相続におけるトラブルが資産家だけでなく一般家庭でも増加し、日常化しています。

故人にとっても争いは非常に悲しいことですが、遺言書の作成によって残された相続人同士での争いを未然に防ぐことができます。

袴田会計総合事務所では遺言書作成の手助けをさせていただいています。